Information financière au 31 décembre 2020

Solidité financière et excellents résultats commerciaux

Malgré la crise sanitaire, Orange accélère le déploiement de ses réseaux haut débit

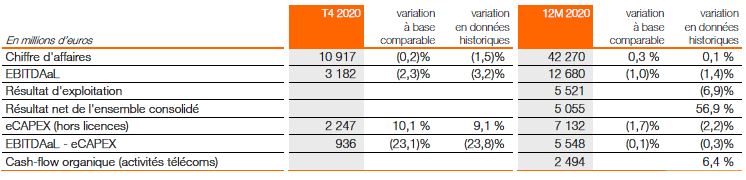

Le Cash-flow organique des activités télécoms, à 2,5 milliards d’euros, atteint largement les objectifs annoncés pour 2020.

Le Groupe a atteint ses objectifs financiers pour 2020 tels que révisés en juillet dernier :

- Le chiffre d’affaires est en croissance modérée malgré un léger recul au 4ème trimestre. Sur l’année, l’excellente performance de l’Afrique et Moyen-Orient (+5,2%) (1) et la solidité de la France (+1,6%), ont permis de compenser la baisse de l’Europe (-3,5%) et d’Entreprise (-1,4%).

- L’EBITDAaL a légèrement reculé, fortement pénalisé par la baisse du roaming et les surcoûts engendrés par la crise sanitaire (-545 millions d’euros) ainsi que par l’Espagne (-13,0%) et Entreprises (-14,9%). Ces effets ont été atténués par la remarquable performance de l’Afrique et Moyen-Orient (+10,0%), les bons résultats de l’Europe (+2,3% hors Espagne) et la résilience de la France (+0,2%).

- Les eCAPEX diminuent de 124 millions d’euros, absorbant ainsi la baisse de l’EBITDAaL, malgré l’accélération des déploiements dans les réseaux haut débit fixe et mobile, sous l’effet des cofinancements reçus et de la discipline observée par le Groupe notamment en Europe.

- Le cash-flow organique des activités télécoms a repris sa croissance à 2,5 milliards d’euros (+149 millions d’euros par rapport à 2019) pour un objectif supérieur à 2,3 milliards d’euros.

Orange proposera un dividende 2020 de 0,70 euro par action plus 0,20 euro lié à la décision favorable du Conseil d’Etat au sujet d’un ancien litige fiscal.

Commentant la publication de ces résultats, Stéphane Richard, Président-Directeur Général du groupe Orange a déclaré :

« 2020 a été une année extraordinaire, marquée par une crise d’une ampleur et d’une violence inédite. Dans ce contexte difficile dans lequel les réseaux ont démontré leur aspect vital pour les sociétés, Orange a su s’adapter et faire face afin de continuer à offrir le meilleur de nos services à nos clients.

Sur le fixe d’abord, nous avons continué de raccorder nos clients à la fibre. En France, ce sont 6,5 millions de foyers supplémentaires qui ont été rendus raccordables pendant l’année 2020. C’est une performance inédite, et une prouesse compte tenu du contexte ! Dans le monde, nous dépassons aujourd’hui les 47 millions de foyers raccordables. Dans de nombreux pays, la transition vers la fibre s’accélère, une tendance amplifiée par la crise sanitaire. Nos performances commerciales record, en France et en Pologne par exemple, en attestent.

Sur le très haut débit mobile, nous avons lancé la 5G dans cinq pays et allons continuer de déployer cette technologie de rupture en 2021. En France, nous avons par ailleurs été nommés « meilleur réseau mobile » pour la 10° année consécutive, et 99% de la population est couverte en 4G.

Orange parvient à stabiliser son chiffre d’affaires sur l’année grâce à la qualité de ses réseaux. En Afrique et Moyen-Orient, la croissance est très rapide et s’établit à plus de 5%. La 4G et Orange Money en demeurent les moteurs principaux.

Enfin, nos actions portent leurs fruits pour atteindre les objectifs ambitieux de notre plan stratégique Engage2025. En matière environnementale, nous avons réduit de 12% nos émissions de CO2. Nous avons aussi ouvert les trois premiers Orange Digital Centers pour encourager un numérique plus inclusif. Forts de ces résultats solides et grâce à des investissements maîtrisés et à une meilleure efficacité opérationnelle, nous confirmons notre objectif de générer 3,5 à 4 Md€ de Cash-Flow Organique en 2023. »

(1) Sauf mention contraire, toutes les variations figurant dans le présent communiqué sont en données à base comparable.

Analyse des chiffres-clés du Groupe

Chiffre d’affaires

Le chiffre d’affaires du Groupe Orange s’élève à 42,3 milliards d’euros en 2020, en hausse de +0,3% sur un an à base comparable. Cette croissance est alimentée par la dynamique des services aux opérateurs grâce aux cofinancements du réseau Fibre en France et des services convergents qui progressent respectivement de +4,4% et +2,1%. Le roaming (clients et visiteurs) a été pénalisé par les restrictions aux voyages, et les ventes d’équipements à -9,5% par la fermeture de nos boutiques.

La France et l’Afrique & Moyen-Orient ont contribué positivement avec des croissances respectives de +1,6% et +5,2% en 2020 alors que l’Europe (qui inclut l’Espagne) est toujours sous pression ainsi que Entreprises qui affiche toutefois une tendance en amélioration au 4ème trimestre.

Evolution de la base clients

La base de clients convergents compte 11,06 millions de clients sur l’ensemble du Groupe au 31 décembre 2020, en hausse de +2,7% sur un an, soutenue par une progression toujours forte en Europe.

Les services mobiles comptent 214,1 millions d’accès au 31 décembre 2020, en hausse de +3,3% sur un an, dont 77,4 millions de forfaits, en augmentation de +4,3%.

Les services fixes totalisent 45,1 millions d’accès au 31 décembre 2020, en baisse de -0,7% sur un an, essentiellement du fait de la chute de -12,4% des accès fixes bas débit et malgré la croissance toujours très forte (+23,7%) des accès très haut débit fixe.

EBITDAaL

L’EBITDAaL Groupe s’élève à 12,68 milliards d’euros en 2020 en baisse de -1,0% sur un an et de -2.3% au 4ème trimestre, pénalisé notamment par la baisse du roaming et par les coûts directement liés à la crise sanitaire (dont les provisions pour créances douteuses) qui ont pesé respectivement pour -292 millions d’euros et -253 millions d’euros.

L’EBITDAaL des activités télécoms est de 12,84 milliards d’euros en 2020, en baisse de -1,0%.

Résultat d’exploitation

Le résultat d’exploitation du Groupe en 2020 ressort à 5 521 millions d’euros, en baisse de -409 millions d’euros (-6,9%) en données historiques.

Cette diminution s’explique principalement par le recul de 176 millions d’euros de l’EBITDAaL en données historiques et l’augmentation de 162 millions d’euros de la charge nette sur principaux litiges, correspondant à la réappréciation du risque sur différents contentieux.

Résultat net

En 2020, le résultat net de l’ensemble consolidé du groupe Orange s’établit à 5 055 millions d’euros, contre 3 222 millions d’euros en 2019, soit une hausse de 1 833 millions d’euros.

Cette augmentation résulte principalement d’un produit d’impôt de 2 246 millions d’euros comptabilisé fin 2020 suite à la décision favorable du Conseil d’Etat au sujet d’un ancien contentieux fiscal.

eCAPEX

Les eCAPEX Groupe sont en décroissance de -1,7% en 2020, sous l’effet notamment des co-financements perçus, malgré l’accélération des déploiements dans les réseaux haut débit fixe et mobile.

Malgré la crise sanitaire, le Groupe a réussi à déployer plus de fibre optique en 2020 qu’en 2019, avec 9,0 millions de foyers raccordables au FttH supplémentaires sur un an (versus 7,2 millions l’année précédente). Au 31 décembre 2020, Orange comptait ainsi 47,2 millions de foyers raccordables au FttH à travers le monde (en croissance de 23,4 % sur un an),

Fin 2020, près de 100 % de ses sites mobiles en France offrent une couverture 4G.

Cash-flow organique

Le cash-flow organique des activités télécoms atteint 2,5 milliards d’euros, en croissance de +149 millions d’euros sur un an, malgré le déclin de l’EBITDAaL. Cette progression s’explique principalement par la diminution des décaissements liés aux eCAPEX et aux dispositifs de temps partiel sénior.

Endettement financier net

L’endettement financier net du Groupe Orange s’élève à 23,5 milliards d’euros au 31 décembre 2020 en baisse de 2,0 milliards d’euros par rapport au 31 décembre 2019, grâce notamment à un produit d’impôt de 2,2 milliards d’euros suite à la décision favorable du Conseil d’Etat au sujet d’un ancien contentieux fiscal.

Le ratio de dette nette s’établit à 1,83x au 31 décembre 2020. Hors effet du produit d’impôt de 2,2 milliards d’euros, il s’établirait à 2,00x, en ligne avec l’objectif annoncé d’un ratio autour de 2x à moyen terme.

Optimisation, développement et valorisation des infrastructures

Orange a franchi de nouvelles étapes dans ses projets de partage des futurs déploiements du réseau Fibre avec des partenaires via des structures dédiées (FiberCos).

En janvier 2021, Orange a ainsi annoncé la signature d’un accord exclusif avec un consortium d’investisseurs de long terme pour la vente de 50 % du capital et le co-contrôle d’Orange Concessions, structure dédiée en France au développement de la fibre en zone rurale. Avec 23 réseaux d’initiatives publiques représentant près de 4,5 millions de prises FttH construites ou à construire, Orange Concessions sera le premier opérateur en France des réseaux FttH déployés et opérés pour le compte des collectivités territoriales. Cette transaction valorise Orange Concessions à 2,675 milliards d’euros. Elle devrait être finalisée d’ici la fin de l’année 2021.

En Pologne, le Groupe prévoit la signature d’un accord dès le 1er semestre 2021 en vue de la création d’une structure dédiée qui devrait être opérationnelle en 2021.

S’agissant des projets de valorisation de son réseau mobile européen, Orange vient d’annoncer la création de sa TowerCo européenne, dénommée TOTEM.

Programme d’efficacité opérationnelle Scale Up

Afin de sécuriser l’atteinte de ses objectifs, Orange a lancé au cours de l’année 2020 le programme d’efficacité opérationnelle Scale Up, réaffirmant l’engagement de réaliser des économies nettes d’un milliard d’euros sur le périmètre délimité de coûts indirects qui avait été défini (2). Fin 2020, une économie nette de près de 100 millions d’euros a été réalisée sur ce périmètre. Les économies augmenteront progressivement d’ici 2023 et porteront sur les charges de personnel et les frais généraux, les autres charges de réseau et charges informatiques, les charges immobilières, les dépenses de publicité et de promotion, les coûts de la relation client et les impôts et taxes d’exploitation.

Evolution du portefeuille d’actifs

Il n’y a pas eu d’évolution significative du portefeuille d’actifs au 4ème trimestre 2020.

En novembre 2020, Orange a annoncé la signature d’un accord portant sur l’acquisition d’un bloc majoritaire de 54 % du capital de l’opérateur roumain Telekom Romania Communications (TKR) et de sa base d’abonnés convergents. La réalisation de la transaction est attendue au second semestre 2021.

Le 2 décembre 2020, Orange SA a annoncé son intention de lancer une offre publique d’acquisition volontaire conditionnelle sur 47,09 % du capital d’Orange Belgium. L’offre est soumise à l’Autorité des Services et Marchés Financiers en Belgique (FSMA).

Perspectives 2021

Les objectifs financiers du Groupe tiennent compte de l’allocation des 2,2 milliards d’euros reçus fin 2020 suite à la décision favorable du Conseil d’Etat au sujet d’un ancien contentieux fiscal. Cette allocation équilibrée des fonds au bénéfice du développement de l’entreprise, de ses salariés et de ses actionnaires, avec un engagement sociétal renforcé, vise à générer de la valeur ajoutée pour le Groupe à long terme. Elle a néanmoins un impact sur les objectifs à court terme.

Ainsi, en 2021, le Groupe anticipe :

- un EBITDAaL stable négatif (environ +1% avant allocation des fonds),

- un niveau d’eCAPEX compris entre 7,6 et 7,7 milliards d’euros (environ 7,3 milliards d’euros avant allocation des fonds),

- un cash-flow organique des activités télécoms supérieur à 2,2 milliards d’euros (supérieur à 2,6 milliards d’euros avant allocation des fonds),

- un ratio dette nette / EBITDAaL des activités télécoms maintenu autour de 2x à moyen terme.

Le Groupe confirme son objectif de générer un Cash-Flow Organique compris entre 3,5 et 4 milliards d’euros pour 2023.

Dividende

Au titre de l’exercice 2020, l’Assemblée générale du 18 mai 2021 statuera sur la distribution d’un dividende de 0,70 euro par action, plus 0,20 euro lié à la décision favorable du Conseil d’Etat au sujet d’un ancien litige fiscal. Du fait d’un acompte de 0,40 euro versé le 9 décembre 2020, le solde du dividende qui sera proposé à l’AG s’élèvera à 0,50 euro par action et sera payé en numéraire le 17 juin 2021, la date de détachement étant fixée au 15 juin 2021.

Au titre de l’exercice 2021, le versement d’un dividende de 0,70 euro par action sera proposé à l’Assemblée générale des actionnaires de 2022. Un acompte de 0,30 euro par action sera versé en décembre 2021.

(2) Périmètre de 13,8 milliards d’euros à fin 2019 correspondant aux coûts indirects du Groupe (i) hors Afrique & Moyen-Orient et Services Financiers Mobiles et (ii) hors charges de personnel, autres charges de réseau et charges informatiques des activités de services d’intégration et IT d’Entreprises.